Nhiều người trong quá trình sử dụng thẻ ngân hàng hay nhầm lẫn số dư khả dụng là số dư hiện có trong tài khoản. Điều này dẫn đến những quyết định sai trái đối với chi tiêu cá nhân. Vậy số dư khả dụng là gì? Số dư khả dụng khác với số dư tài khoản ở điểm nào? Hãy cùng whattax.vn tìm hiểu thông qua bài viết hôm nay nhé!

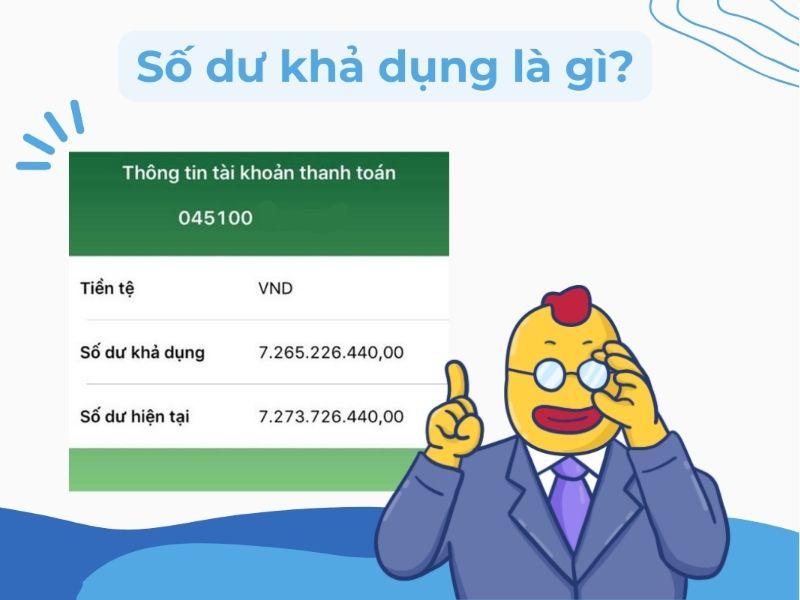

Số dư khả dụng là gì?

Số dư khả dụng là tnghĩa là tổng số tiền tối đa khách hàng được phép rút và sử dụng trong tài khoản tiền gửi. Số dư khả dụng luôn thấp hơn số dư thực tế (số dư tài khoản). Đây là quy định chung của đa số các ngân hàng hiện nay. Các ngân hàng và tổ chức tín dụng sẽ căn cứ trên số dư khả dụng để tính số dư thấu chi và chi phí phạt tương ứng khi khách hàng vượt quá số dư khả dụng cho phép.

Ví dụ: Nếu số dư hiện có trong tài khoản là 30 triệu thì số dư khả dụng sẽ phải nhỏ hơn 30 triệu. Khoảng cách giữa số dư hiện tại và khả dụng sẽ dựa theo công thức tính toán của mỗi ngân hàng.

Cách phân biệt số dư khả dụng và số dư tài khoản

Số dư tài khoản: Đây là tổng số tiền bạn thực sự có trong tài khoản của mình khi bạn trừ đi các khoản tiền phong toả hay số tiền tối thiểu để duy trì tài khoản.

Số dư khả dụng: Khoản tiền bạn có thể sử dụng bất cứ lúc nào. Khi bạn chi tiêu vượt quá số dư khả dụng, nhưng không vượt quá số dư hiện tại, số dư thấu chi sẽ được hình thành (đối với trường hợp chủ thẻ được cấp hạn mức thấu chi, là tổng số tiền tối đa được chi vượt quá số dư có trên tài khoản thanh toán bằng đồng Việt Nam). Số dư khả dụng được cập nhật thường xuyên nhằm phản ánh số lượng giao dịch đang đợi xử lý.

Số dư khả dụng ở từng ngân hàng hiện nay có giống nhau không?

Số dư khả dụng sẽ tuân thủ theo quy định của mỗi ngân hàng. Nói cách khác, số tiền sẵn có trong tài khoản để sử dụng đối với từng ngân hàng là khác nhau. Số dư khả dụng sẽ phụ thuộc vào số dư tối thiểu mà ngân hàng còn giữ trong thẻ. Số dư tài khoản là là số tiền tối thiểu khách hàng phải đóng lần đầu tiên khi tạo tài khoản và duy trì xuyên suốt quá trình sử dụng tài khoản. Phổ biến nhất là 50.000 VNĐ. Một số ngân hàng sẽ có khoản tiền tối thiểu là 100.000 VNĐ hay ngân hàng không có quy định số dư tối thiểu như Maritime Bank và Vietinbank. Điều này đồng nghĩa với số dư khả dụng có thể cao bằng số dư hiện tại.

Vì vậy, bạn cần đọc kĩ các quy định và chính sách của mỗi ngân hàng để lựa chọn số dư tối thiểu phù hợp với mục đích sử dụng số tiền trong thẻ.

Có thể rút toàn bộ tiền ở số dư tài khoản khả dụng không?

Nếu bạn còn đang sử dụng thẻ thì bạn không thể nào rút được số dư ra khỏi tài khoản trừ khi số dư khả dụng cao bằng số dư hiện tại. Nếu số dư tài khoản bằng 0 và sau một khoảng thời gian quy định không có tiền chuyển vào tài khoản thì ngân hàng sẽ tự động khoá tài khoản thanh toán của bạn. Đây là nguyên tắc bất di bất dịch của ngân hàng. Điều này đã được quy định rõ trong chính sách, bảng biểu và biểu phí của ngân hàng. Bạn chỉ được phép rút tiền trong phạm vi của số dư khả dụng.

Chủ thẻ được quyền rút toàn bộ số dư khả dụng trừ khi có nhu cầu đóng cửa thẻ ngân hàng. Khi đó, bạn không thể thực hiện thao tác rút tiền tại ATM hay các giao dịch online khác mà phải trực tiếp đến quầy giao dịch. Sau khi hoàn tất các bước cần thiết, nhân viên ngân hàng sẽ hỗ trợ bạn thanh toán số dư trong thẻ cho bạn sau khi trừ đi khoản phí phải đóng.

Chuyển đổi số dư tài khoản sang số dư khả dụng

Cách chuyển đổi số dư tài khoản thành số dư khả dụng phụ thuộc vào nguyên nhân xảy ra sự khác biệt giữa hai số dư này.

- Nếu nguyên nhân là do các khoản tiền phong toả: Bạn cần đợi cho đến khi các khoản tiền phong tỏa được giải toả.

- Nếu nguyên nhân là do các khoản tiền phong toả: Bạn cần nạp thêm tiền vào tài khoản cho đến khi số dư tài khoản cao hơn số tiền tối thiểu.

Nếu nguyên nhân là do các khoản tiền phong toả: Bạn cần nạp thêm tiền vào tài khoản cho đến khi số dư tài khoản cao hơn số tiền tối thiểu.

Dưới đây là một số cách phổ biến để chuyển đổi số dư tài khoản thành số dư khả dụng:

- Nạp tiền vào tài khoản: Đây là cách dễ nhất để chuyển đổi số dư tài khoản thành số dư khả dụng. Bạn có thể nạp tiền vào tài khoản bằng cách rút tiền từ tài khoản ngân hàng, nạp tiền mặt tại quầy giao dịch ngân hàng hoặc sử dụng các dịch vụ nạp tiền điện tử.

- Thanh toán các khoản nợ: Nếu số dư tài khoản của bạn thấp hơn các khoản nợ chưa thể thanh toán, bạn cần thanh toán các khoản nợ ngay lập tức để duy trì số dư khả dụng. Bằng cách chuyển khoản, gửi tiền mặt tại quầy giao dịch ngân hàng hoặc sử dụng các dịch vụ thanh toán khác, bạn có thể thanh toán các khoản nợ.

- Sử dụng dịch vụ thấu chi: Nếu bạn cần sử dụng khoản tiền tức thì mà số dư khả dụng của bạn không có đủ, bạn có thể sử dụng dịch vụ thấu chi của ngân hàng. Dịch vụ thấu chi cho phép bạn sử dụng lượng tiền vượt quá số dư khả dụng của tài khoản, tuy nhiên bạn sẽ phải chịu phí trên khoản rút tiền thấu chi này.

Lưu ý:

- Thời gian giải phóng các khoản tiền phong toả thông thường là 2-3 ngày làm việc.

- Tuỳ theo ngân hàng mà mức lãi suất nạp tiền vào tài khoản có thể sẽ thay đổi.

- Tuỳ theo ngân hàng và hạn mức thấu chi, mức phí thấu chi cũng có thể thay đổi.

5 cách kiểm tra số dư khả dụng của tài khoản đơn giản nhất

Các phương thức kiểm tra số dư khả dụng tại các ngân hàng giống hệt nhau. Những cách này tương đối đơn giản, nhanh chóng mà lại tiết kiệm công sức. Dưới đây là 5 cách kiểm tra số dư khả dụng phổ biến hiện nay.

Kiểm tra qua Internet Banking

Mọi lúc mọi nơi, bạn có thể truy vấn số dư khả dụng thông qua Internet Banking. Đối với mọi khách hàng thì đây được coi là cách kiểm tra dễ dàng nhất. Bạn đã có ngay lời giải để cân bằng chi tiêu của bản thân một cách hiệu quả chỉ với một vài bước trên chiếc điện thoại di động đã kết nối với Internet.

Kiểm tra trực tiếp khi đi đến ngân hàng

Bạn có thể đến trực tiếp chi nhánh ngân hàng phát hành thẻ để kiểm tra số dư nếu không thành thạo dịch vụ ngân hàng điện tử. Hiện nay có ít người sử dụng phương thức này. Theo đó, bạn cần xuất trình giấy tờ theo yêu cầu của nhân viên ngân hàng. Sau đó, nhân viên ngân hàng sẽ giúp bạn thực hiện thao tác kiểm tra số dư khả dụng hiện tại.

Kiểm tra số dư khả dụng khi đang sử dụng cây ATM

Bạn thực hiện một số bước như trên khi kiểm tra số dư khả dụng tại các cây ATM:

- Cho thẻ vào khe quy định rồi nhập mật khẩu để vào màn hình chính

- Lựa chọn vấn tin tài khoản.

- Kiểm tra số dư khả dụng của thẻ đang sử dụng.

Kiểm tra số dư khả dụng được in trên biên lai rút tiền

Bạn sẽ nhận được một tờ biên lai khi bạn thực hiện giao dịch tại các cây ATM. Trên biên lai sẽ có đầy đủ thông tin giao dịch và cả số dư khả dụng. Bạn có thể nắm bắt được tình trạng tài khoản hiện tại của mình dựa trên những thông tin này.

Kiểm tra qua SMS Banking

Hình thức này tuy đã tồn tại khá lâu. Tuy nhiên, nếu kiểm tra số dư tài khoản thì đây cũng là một cách hữu hiệu. Bạn có thể soạn tin nhắn gửi tới tổng đài ngân hàng theo cú pháp. Mỗi ngân hàng sẽ có cú pháp nhắn tin và cước phí tra cứu khác nhau. Mức cước phí trung bình là 550 VND/tin nhắn.

whattax.vn mong rằng bạn đã hiểu rõ Số dư khả dụng là gì và phân biệt giữa số dư khả dụng và số dư tài khoản khi đối chiếu với các thông tin trên đây. Bạn có thể quản lý tài chính cá nhân một cách dễ dàng và có những kế hoạch chi tiêu phù hợp sau khi biết rõ số dư khả dụng hiện tại của mình. Để hạn chế những sai sót không cần thiết, bạn cũng nên lưu ý bảo vệ thông tin cá nhân trong khi sử dụng thẻ ngân hàng hay dịch vụ Internet Banking.